市场上保险产品众多,不时会以高红利作招徕,但当中的非保证回报往往存疑;保险比较平台10Life针对19间保险公司、包括储蓄保险、年金及危疾保等约640款分红产品的非保证回报部份进行研究,发现香港保险市场上仅有38%可达到或超出非保证回报,而且保险公司之间的红利实现率表现参差。以上述调查机构首创的红利实现评分判定,中银人寿的红利表现排首位,AXA安盛及友邦香港紧随其后;恒生保险则包尾。

何谓“分红实现率”?

保单年期可能长达数十年,投保人虽然无法得知保险公司将来实际会派发多少红利,但可透过“分红实现率”了解过往派发红利表现。因应保监局指引,保险公司每年须披露分红保险产品的分红实现率,作为反映公司过往所派发的非保证利益,例如每年红利、终期红利等参考数据;惟非保证回报会受市况波动、投资表现及分红政策影响,存在一定的不确定性。

至于“分红实现率”的计法,就是以分红保单实际派发的累积红利总额,除以销售时于利益说明文件所述的预计红利总额,再乘100%。分红实现率达到100%的产品,即代表保险公司达到销售时预期的非保证回报;低于100%则表示未达预期。

红利实现率数据差距大

10Life收集了3,290个数据进行分析,有1,260个数据完全实现预期回报,即38%数据能达到或超出非保证回报。分析同时发现,有保险公司的分红实现率数据差距十分阔,介乎8%至788%,反映其表现不稳定。

另一方面,保险公司为避免客户不必要地过早退保,一般在保单首5年都会定下较低水平的非保证回报,以便他们更容易“100%”达到相关回报目标,故在保单生效期第6年之后的分红回报,才更能反映保险公司投资能力的高低。10Life行政总裁伦沛然表示,今次评分透过保单生效期6至10年以上数据来计算,以评定保险公司的分红实现率是否符合预期回报且表现稳定。

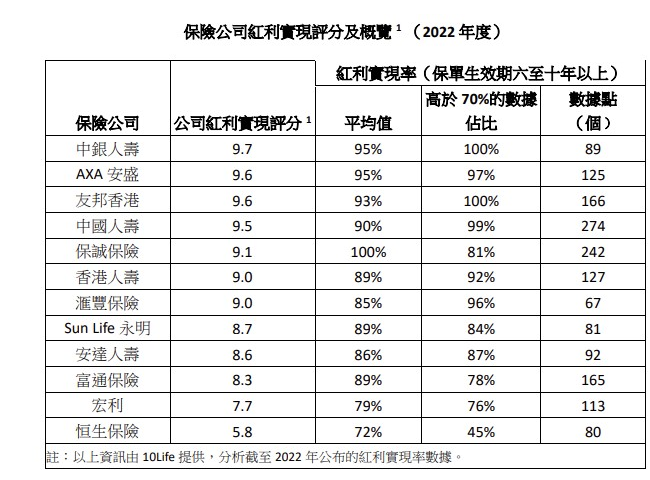

由于部分保险公司的数据点不足,故是次报告聚焦分析不少于50个数据点的12间保险公司。结果显示,行业分红实现评分差距大,12间保险公司的得分介乎5.8分至9.7分,反映行业于分红回报表现参差。

当中,中银人寿以9.7分位列榜首,其分红实现率平均值达95%,反映回报相对符合预期;同时全部数据点的分红实现率高于70%,代表其表现相对稳定。AXA安盛及友邦香港同样以9.6分紧随其后,两者的分红实现率平均值分别为95%及93%;高于70%的数据佔比则分别为97%及100%。

至于恒生保险则排行包尾,仅得5.8分,其分红实现率平均值为72%,反映回报相对逊于预期;而只有45%数据点的分红实现率高于70%,表现明显跑输其他保险产品。

值得留意的是,今次评分基于是目前保险公司披露的数据,但披露情况并不全面,如调查机构因无法得知产品销售佔比而不能作出加权计算,故评分结果亦受限。另外,部份保险公司有各自的分红政策,举例说有机会在第10年后才会派发较大额的红利,变相出现评分较低的情况。

▲10Life以去年第四季搜集的保险公司公布的2022年度数据(最新数据)计算红利实现率的平均值及高于 70%的数据佔比,作出个别保险公司的红利实现评分。由于部分保险公司(包括Blue、中国太平保险、富邦人寿、富卫香港、忠意保险、立桥人寿、万通保险)所披露的数据(保单生效期介乎六至十年以上)较少,少于 50 个数据,考虑数据的代表性,未显现于是次报告中。

港保险产品透明度有待提高

伦沛然指出,虽然保险公司提供分红回报数据予消费者,但更新时间不一,呈现方式複杂,大量数据亦令一般市民难以理解,故团队以统一标准、整合大量数据并为各保险公司评分,让消费者更易理解,提高分红产品的透明度。

事实上,香港保险产品的透明度仍有待提高,儘管行业已披露分红实现率,但该保单的投资项目、回报细节等,投保人则无从稽考。相对之下,新加坡保险法规就规定,每家保险公司在给客户的保单中都必须披露分红基金的历史收益情况、基金管理成本、保单运营成本、以及向销售渠道发放的佣金,方便消费者在投保时更好地判断保单预期收益,以及可能存在的保单“水分”。

即看调查机构对投保分红产品的三大建议:

1. 投保时先了解“非保证回报”。因其受市况波动、公司投资表现、分红政策等因素影响,要持续地实现接近100%红利实现率并不容易,亦并非所有分红产品都符合预期回报且表现稳定。

2. 越长年期的红利实现率,参考价值越大。消费者在选择分红产品时,应审视产品的长线回报,并考虑自己的理财需要及风险取向。

3. 参考红利实现率以外的其他指标。红利实现率只是其中一项审视分红产品的指标,可同时参考储蓄保险的保证及预期回报率(IRR)。此外,投保人亦应参考保单货币、以至非保证回报与总回报佔比等。

以上内容归星岛新闻集团所有,未经许可不得擅自转载引用。